伝票の保存期間について(領収書,納品書,請求書,見積書,契約書など)

領収書,納品書,見積書,契約書などの伝票の保存期間は、法人か個人事業主か、また何の法律に基づいて保存義務があるかによって異なります。伝票の保存期間は、帳簿や計算書類と密接な関係があるので、合わせてその内容をご紹介します。

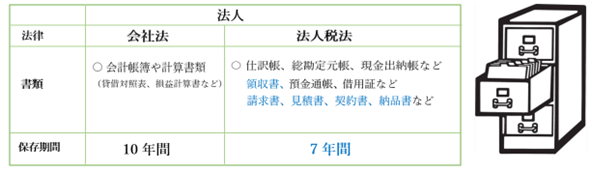

1) 法人の場合

○ 会社法: 会計帳簿や計算書類(貸借対照表、損益計算書など)および事業に関する重要な資料は10年間の保存が義務付けられています。

○ 法人税法: 帳簿(仕訳帳、総勘定元帳、現金出納帳など)や、現金の収受・払出し、預貯金の預入れ・引出しに際して作成された取引証憑書類(領収書、預金通帳、借用証など)は7年間の保存が義務付けられています。また、請求書、見積書、契約書、納品書などの書類も原則として7年間です。

- 注意点: 繰越欠損金が生じた事業年度の場合は、10年間の保存が必要になります。

多くの書類は会社法と法人税法の両方で保存義務があるため、より長い期間である10年間を目安に保存しておくのが安全です。

〇 電子帳簿保存法との関連

2022年1月1日に改正された電子帳簿保存法により、電子的にやり取りした取引データ(請求書や領収書など)は、紙での保存に代えて電子データでの保存が義務付けられています。電子保存の場合も、上記の保存期間は適用されます。

〇 会社法の事業に関する重要な資料とは(一例)

特許、実用新案、意匠、商標など知的財産権に関する書類、株主名簿、長期的な取引契約、賃貸借契約、M&A契約、売買契約書、請負契約書などその他多数。

2)個人事業主の場合

○ 所得税法による規定

〇 青色申告者:

・収入金額や必要経費を記載した帳簿(法定帳簿)は7年間。

・現金預金取引等関係書類(領収書、預金通帳、借用証など)は原則7年間ですが、前々年分の事業所得及び不動産所得の金額が300万円以下の場合は5年間に短縮されます。

・請求書、納品書、送り状などその他の書類は5年間。

| 保存が必要なもの | 保存期間 | ||

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | 7年 | |

| その他の書類 | 書類(請求書、見積書、契約書、納品書、送り状など) | 5年 | |

〇 白色申告者:

・法定帳簿は7年間。

・その他、業務に関して作成または受領した書類は5年間。

・雑所得を生ずべき業務を行う方で、前々年分のその業務に係る収入金額が300万円を超える方は、現金預金取引等関係書類を5年間保存する必要があります。

| 保存が必要なもの | 保存期間 | |

| 帳簿 | 法定帳簿 (仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳など) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類 | ||

〇 保存期間の起算日

保存期間の数え方は、「確定申告の提出期限の翌日から」となるのが一般的です。

〇 電子帳簿保存法との関連

2022年1月1日に改正された電子帳簿保存法により、電子的にやり取りした取引データ(請求書や領収書など)は、紙での保存に代えて電子データでの保存が義務付けられています。電子保存の場合も、上記の保存期間は適用されます。

伝票の種類や状況によって保存期間が異なるため、ご自身の状況に合わせて適切な期間保存するようにしましょう。また、単に法令で定められた期間だけでなく、書類の重要性や将来的な参照の必要性を考慮して、永久保存が望ましいとされる書類もあります。不明な点があれば、税理士や税務署に確認することをお勧めします。